2月5日,国联证券发布公告,公司拟非公开发行募资不超65亿元。

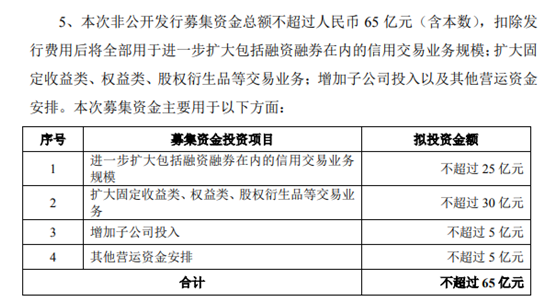

根据定增预案,公司将以不超25亿元进一步扩大包括融资融券在内的信用交易业务,以不超30亿元用于扩大固定收益类、权益类、股权衍生品等交易业务,以不超5亿元增加子公司投入,以不超5亿元用于其他营运资金安排。

不难看出,国联证券此次定增主要为了发力两融和交易业务。

最新的财报显示,国联证券2020年前三季度实现营业收入13.65亿元,归母净利润4.6亿元。营收结构中,经纪业务、投行业务、信用业务和自营业收入分别为4.1亿元、1.93亿元、2.38亿元和4.44亿元,占营收的比重分别为30%、14.1%、17.4%和32.5%。

截至2019年12月31日,公司融资融券业务余额为46.65亿元,市场份额为0.46%。

值得一提的是,国联证券刚刚登陆A股仅半年时间。

2020年7月,国联证券在上交所主板上市。而根据当时披露信息,国联证券首发募集资金共20.22亿元,其中10.6亿元用于融资融券、股票质押回购等资本中介业务,6.2亿元用于自营投资业务,上述两项业务占IPO募资额的比例分别为54.6%和32%,可见此次增发与首发募资的投向几乎一致。

登陆A股后,国联证券又火速于9月21日发布公告筹划吸收合并国金证券。从体量以及业绩来看,这场收购是是典型的“蛇吞象”收购,然而仅仅过了一个月就终止了本次重大资产重组。

2020年11月20日,国联证券被证监会出具监管警示函,原因是在筹划重大资产重组过程中,一是对重组备选方案准备不足,二是未审慎评估对证券市场的影响。

(金磊)